La cellule d’expertise Métier d’HRConseil vous propose une Veille Légale Paie Secteur Privé reprenant les principales mesures et précisions qui prennent effet en ce début d’année 2024. Cette parution sera en partie consacrée aux mesures et aux adaptations prises dans le cadre de la loi de finance de la Sécurité Sociale 2024.

Au programme ce mois-ci

- Versement santé : paramètres de calcul pour 2024

- Suppression du délai de carence IJSS en cas de fausse couche

- PAS: incidence de la hausse du SMIC du 1er janvier 2024 pour les contrats courts, les apprentis et les stagiaires

- Revalorisation du plafond d’exonération de l’aide au financement des sevices à la personne

- Activité partielle et APLD : Revalorisation des taux plancher des allocations remboursées aux employeurs

- Cotisations patronales maladie et allocations familiales : désindexation des plafonds de 2,5 et 3,5 SMIC

- Revalorisation de la cotisation patronale déplafonnée d’assurance vieillesse

- Le paramétrage 2024 de la réduction générale de cotisations patronales

- Versement mobilité à Paris et dans la petite couronne

- Montant Net Social 2024

- Les HSC/RTT monétisés défiscalisés en DSN 2024

- Prélèvement à la source en paye : la fermeture du service TOPAze prévue pour fin 2024

- Décret d’application : La procédure de fiabilisation des données et la DSN de substitution

- DSN : Passage à la norme 2024.1

Versement santé : paramètres de calcul pour 2024

Le montant forfaitaire du versement santé ou « Chèque Santé » « par défaut » vient d’être revalorisé par arrêté publié au JO du 5 janvier. Hors cas de proratisation (ex. : temps partiel), il passe ainsi, pour l’année 2024, à 20,75 € (au lieu de 19,80 € en 2023) ou, pour les salariés relevant du régime local d’Alsace-Moselle, à 6,93 € (au lieu de 6,61 € en 2023).

À noter : En tout état de cause, le montant de référence ne peut pas être inférieur aux montants fixés par arrêté.

Suppression du délai de carence IJSS en cas de fausse couche

La loi du 7 juillet 2023 « visant à favoriser l’accompagnement des couples confrontés à une interruption spontanée de grossesse dite fausse couche », a supprimé le délai de carence de 3 jours, habituellement appliqué pour le paiement des indemnités journalières, pour le versement des IJSS maladie en cas d’arrêt maladie faisant suite à une interruption spontanée de grossesse ayant eu lieu avant la 22e semaine d’aménorrhée.

Cette mesure s’applique aux arrêts de travail prescrits à compter du 1er janvier 2024 (c. séc. soc. art. L. 323 1 2 ; loi 2023-567 du 7 juillet 2023, art. 2).

L’Assurance maladie précise que lorsque le médecin constate une incapacité de travail faisant suite à une interruption spontanée de grossesse (fausse couche) ayant eu lieu avant la 22e semaine d’aménorrhée, il peut prescrire un arrêt de travail qui sera indemnisé par la sécurité sociale dès le premier jour de cessation d’activité, sous la forme d’un formulaire papier spécifique « Avis d’arrêt de travail initial sans carence ».

L’Assurance malade indique que si la salariée ne souhaite pas que son employeur puisse avoir indirectement connaissance du motif médical de l’arrêt, elle peut demander à son praticien de lui prescrire un arrêt de travail pour maladie dans les conditions de droit commun. Celui-ci sera alors indemnisé avec application du délai de carence IJSS.

La loi de financement de la sécurité sociale pour 2024 a également prévu une mesure analogue en faveur des femmes placées en arrêt maladie après une interruption de grossesse pour motif médical ou « interruption médicale de grossesse » (IMG). Les IJSS maladie seront versées sans délai de carence.

Cette mesure s’appliquera aux arrêts de travail prescrits à compter d’une date prévue par décret, et au plus tard le 1er juillet 2024 (loi 2023-1250 du 26 décembre 2023, art. 64, IV).

www.ameli.fr (informations du 2 janvier 2024)

PAS : incidence de la hausse du SMIC du 1er janvier 2024 pour les contrats courts, les apprentis et les stagiaires

Contrats courts en taux neutres : revalorisation de l’abattement d’1/2 SMIC en net imposable

Le GIP-MDS a indiqué, dans une mise à jour du 3 janvier 2024 de sa fiche consacrée au barème des taux non-personnalisés du prélèvement à la source, que l’abattement passe à 725 € au 1er janvier 2024.

Nouveau seuil d’exonération des apprentis et stagiaires

- Apprentis et stagiaires : limite de l’exonération d’impôt sur le revenu.

La rémunération versée aux apprentis est exonérée d’impôt sur le revenu en deçà d’un seuil annuel correspondant au montant du SMIC annuel (CGI art. 81 bis ; BOFiP-RSA-CHAMP-20-50-50-§§ 380 à 450-02/09/2019). La même règle s’applique aux gratifications versées à un stagiaire (CGI art. 81 bis ; BOFiP-RSA-CHAMP-20-30-10-10-§ 205-17/02/2017).

Lorsque le SMIC brut varie en cours d’année, le plafond d’exonération en tient compte. Il est égal à la somme des produits du montant du SMIC mensuel brut par le nombre de mois auquel ce montant correspond, arrondi à l’euro le plus proche (BOFiP-RSA-CHAMP-20-50-50-§ 400-02/09/2019).

- Incidence en paye sur le calcul du PAS

Le salaire net fiscal des apprentis est soumis au PAS uniquement sur la partie qui, en cumul, dépasse le seuil d’exonération (ce qui n’est pas la situation la plus fréquente). Il en va de même pour la gratification des stagiaires (BOFiP-IR-PAS-20-10-10-§ 20-28/07/2020).

Chaque entreprise suit la rémunération nette fiscale qu’elle verse en cumul, mois par mois, sans rechercher les revenus éventuellement versés pour la même année fiscale à ce même individu par d’autres employeurs (BOFiP-IR-PAS-20-10-10-§ 20-28/07/2020).

Le GIP-MDS vient de diffuser le nouveau montant du seuil annuel d’exonération fiscale des apprentis et stagiaires. Au 1er janvier 2024, il s’élève à 21 203 € compte tenu de la hausse du SMIC intervenue à cette date.

En cas de revalorisation du SMIC en cours d’année, la limite d’exonération appliquée en paye pour le calcul du PAS doit, sur le principe, en tenir compte. Néanmoins, à titre de simplification, la doctrine fiscale sur le PAS admet que la limite d’exonération applicable au titre d’une année civile « peut » être calculée sur la base du taux horaire du SMIC en vigueur au 1er janvier de l’année (BOFiP-IR-PAS-20-10-10-§ 20-28/07/2020). Bien entendu, dans ce dernier cas, l’apprenti pourra à son niveau tenir compte du seuil réel d’exonération dans sa déclaration de revenus.

www.net-entreprises.fr, base de connaissance DSN, fiche 2454 mise à jour le 3 janvier 2024

Revalorisation du plafond d’exonération de l’aide au financement des services à la personne

Cette aide peut être attribuée sous la forme d’une compensation financière directement versée aux bénéficiaires ou d’un préfinancement du CESU. Elle bénéficie d’un régime social et fiscal de faveur sous certaines conditions.

En paie, l’employeur doit déclarer le montant de l’aide en DSN (c. trav. art. D. 7233-11), à la rubrique S21.G00.54.001, au moyen du code « 90 – Participation au financement des services à la personne ».

Ce montant (y compris sa part exonérée) est également à intégrer dans la nouvelle rubrique « Montant net social » du bulletin de paye (BOSS, Montant net social, § II, A, 1, 01/01/2024). L’aide n’a pas le caractère de rémunération et est donc exonérée de cotisations de sécurité sociale et des charges ayant la même assiette, de CSG et de CRDS si elle ne dépasse pas

- le coût du service supporté par le bénéficiaire ;

- et, en tout état de cause, un montant maximal fixé par bénéficiaire et par année civile.

Dans une information publiée sur son site Internet le 10 janvier 2024, le réseau des URSSAF indique que le montant maximal de l’aide exonérée passe à 2 421 € au 1er janvier 2024 (contre 2 301 € en 2023). Cette limite d’exonération s’apprécie par année civile et par bénéficiaire (en cumulant, le cas échéant, l’aide du CSE et de l’employeur). Rappelons que l’aide est exonérée d’impôt sur le revenu dans la même limite.

L’arrêté confirmant ce montant devrait paraître sous peu.

www.urssaf.fr (information du 10 janvier 2024)

Activité partielle et APLD : Revalorisation des taux plancher des allocations remboursées aux employeurs

Activité partielle de droit commun

Le taux horaire de l’allocation d’activité partielle remboursée aux entreprises est de 36 % de la rémunération horaire brute de référence retenue dans la limite de 4,5 SMIC. La réglementation prévoit néanmoins un taux plancher. Conséquence de la hausse du SMIC, pour les heures chômées à compter du 1er janvier 2024, un décret du 27 décembre 2023 relève le taux horaire minimal de l’allocation « employeur » (taux « plancher », environ 90 % du SMIC net) de 8,21 € à 8,30 €.

À Mayotte, un décret à paraître devrait fixer le taux plancher de l’allocation remboursée aux employeurs à 7,14 €.

Activité partielle de longue durée

Pour l’activité partielle de longue durée (APLD), le taux minimum de l’allocation remboursée à l’employeur est également relevé, de 9,12 € à 9,22 € au 1er janvier 2024.

À Mayotte, un décret à paraître devrait fixer le taux plancher de l’allocation remboursée aux employeurs à 7,93 €.

Décret 2023-1305 du 27 décembre 2023, JO du 29 décembre 2023

Cotisations patronales maladie et allocations familiales : désindexation des plafonds de 2,5 et 3,5 SMIC

Les employeurs bénéficient d’une réduction de 6 points sur le taux de la cotisation patronale d’assurance maladie des salariés dont la rémunération n’excède pas 2,5 SMIC sur l’année, avec dans le cas général, un taux de 7 % au lieu de 13 % pour les salariés éligibles. Par ailleurs, le taux de la cotisation patronale d’allocations familiales (AF) est abaissé de 1,8 point pour les salariés dont la rémunération est inférieure ou égale à 3,5 SMIC sur l’année, avec dans le cas général, un taux de 3,45 % au lieu de 5,25 % pour les salariés éligibles.

Compte tenu des hausses successives du SMIC qui sont intervenues depuis janvier 2021 du fait de l’inflation, les montants plafonds des rémunérations éligibles à ces réductions de taux, et par conséquent le coût pour la sécurité sociale, ont sensiblement augmenté.

Dans le cadre de la loi de financement de la sécurité sociale pour 2024, les pouvoirs publics ont donc pris une mesure leur permettant de figer les plafonds de rémunération à leur valeur pour le taux du SMIC en vigueur au 31 décembre 2023, tout en instituant une garantie plancher. Cette mesure permet ainsi au gouvernement, via un décret, de décorréler le plafond de salaire ouvrant droit aux réductions de taux de cotisations maladie et d’allocations familiales de l’évolution du SMIC.

Les nouvelles règles s’appliquent aux rémunérations dues pour les périodes courant à compter du 1er janvier 2024.

La loi et le décret ont par ailleurs prévu une garantie plancher : dans tous les cas, le plafond de rémunération ne pourra pas tomber en dessous d’un montant correspondant à deux fois le SMIC de l’année concernée.

Décret 2023-1329 du 29 décembre 2023, JO du 30 décembre 2023

Revalorisation de la cotisation patronale déplafonnée d’assurance vieillesse

Comme cela avait été annoncé en janvier 2023 à l’occasion de la présentation de la réforme des retraites, un décret publié au JO du 30 décembre 2023 relève le taux de la cotisation patronale déplafonnée d’assurance vieillesse sécurité sociale, à effet du 1er janvier 2024. Le taux de la cotisation patronale d’assurance vieillesse sécurité sociale déplafonnée passe de 1,90 % à 2,02 % pour les rémunérations dues au titre des périodes courant à compter du 1er janvier 2024.

En contrepartie, la part mutualisée de la cotisation accidents du travail/maladies professionnelles (AT/MP) est révisée à la baisse. La fraction « incompressible » (part mutualisée) de la cotisation AT/MP sur laquelle peut s’imputer la réduction générale de cotisations patronales est fixée à 0,46 % en 2024 (contre 0,55 % en 2023), soit une baisse de 0,09 point.

Décret 2023-1329 du 29 décembre 2023, JO du 30 décembre 2023

Le paramétrage 2024 de la réduction générale de cotisations patronales

Le paramétrage de la réduction générale de cotisations patronales doit être ajusté chaque année de la fraction de taux de la cotisation accidents du travail comprise dans le périmètre de la réduction, et cette année, de l’augmentation de la cotisation patronale d’assurance vieillesse déplafonnée.

Les nouveaux paramètres de calcul ont été officialisés pour 2024 par un décret publié au JO du samedi 30 décembre 2023.

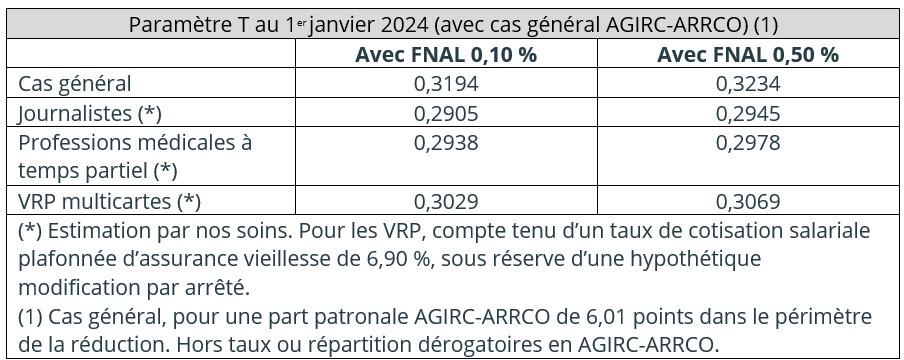

La formule de calcul du coefficient de la réduction générale de cotisations patronales dépend notamment d’un paramètre « T », égal en 2024 à la somme, au niveau du SMIC :

- des cotisations patronales d’assurances sociales (maladie, vieillesse), d’allocations familiales, du FNAL, de la contribution de solidarité pour l’autonomie, d’une partie de la cotisation AT/MP ;

- des contributions patronales AGIRC-ARRCO, qui représentent pour le cas général 6,01 points au niveau du SMIC (4,72 % de contribution AGIRC-ARRCO + 1,29 % de contribution d’équilibre général) ;

- des contributions patronales d’assurance chômage (soit 4,05 points).

Le tableau qui suit résume les valeurs du paramètre T pour l’année 2024, pour le cas général, mais aussi pour les professions au titre desquels les entreprises bénéficient de taux réduits en sécurité sociale (journalistes, professions médicales à temps partiel, VRP multicartes). Les valeurs indiquées le sont pour une part patronale AGIRC-ARRCO de 6,01 points, hors taux ou répartition dérogatoires en AGIRC-ARRCO.

Versement mobilité à Paris et dans la petite couronne

En Île-de-France, le taux de versement mobilité est fixé par Île-de-France Mobilités dans une limite maximale jusqu’à présent fixée à 2,95 % pour Paris et dans les départements de la petite couronne (Hauts-de-Seine, Seine-Saint-Denis, Val-de-Marne).

La loi de finances pour 2024 a relevé ce taux plafond de 0,25 point, qui est donc passé 3,20 % à compter du 1er janvier 2024 (contre 2,95 % antérieurement).

Ces nouveaux taux s’appliqueront dès le 1er février 2024, conformément à la disposition dérogatoire prévu par la loi de finances.

Communiqué de presse d’Ile-de-France Mobilités et conseil d’administration du 30 décembre 2023

Prélèvement à la source en paye : la fermeture du service TOPAze prévue pour fin 2024

Depuis février 2021, un signalement spécifique DSN, appelé « amorçage des données variables (ADV) », permet notamment d’obtenir en retour le taux du PAS d’un nouveau salarié avant même l’établissement de sa première paye.

À terme, ce signalement était annoncé comme devant remplacer TOPAze.

Dans une information publiée le 16 octobre 2023, le GIP-MDS confirme qu’à compter de fin 2024, le service TOPAze ne sera plus mis à disposition.

A noter : la fiche dédiée au service TOPAze a été mise à jour de cette date de fin de service (www.net-entreprises.fr, Base de connaissances DSN, fiche 2051, mise à jour le 16/10/2023).

Il est ainsi recommandé aux payeurs d’utiliser dès à présent le signalement d’amorçage des données variables (SADV), pour anticiper cette fermeture.

Le SADV est envoyé à la DGFIP qui émet, en retour au plus tard à J + 5, un compte rendu métier (CRM) contenant le dernier taux de PAS en vigueur du salarié. Ce CRM est disponible sur le tableau de bord DSN du déclarant sur www.net-entreprises.fr, et accessible via le logiciel de paye (CRM n° 94), si ce dernier le permet en « machine to machine » (ou API).

www.net-entreprises.fr, information du 16 octobre 2023

Décret d’application : La procédure de fiabilisation des données et la DSN de substitution

Un décret paru au JO du 31 décembre 2023 a précisé les modalités de la procédure de fiabilisation des données déclarées en DSN. Après avoir été informés du résultat des vérifications opérées par les organismes destinataires de la DSN, les déclarants doivent procéder à la correction des éventuelles anomalies constatées, sous peine de pénalité. S’ils ne procèdent pas aux corrections, celles-ci peuvent être effectuées par les organismes de recouvrement (URSSAF, MSA) auxquels la déclaration a été adressée.

Décret 2023-1384 du 29 décembre 2023 (art. 1, 3° b, 4°, 5° et 6°), JO du 31 décembre 2023

Montant Net Social 2024

Dans une mise à jour du 14 novembre 2023, le BOSS apporte des modifications au calcul du MNS concernant les indemnités journalières de sécurité sociales (IJSS) subrogées. En effet, à partir du 1er janvier 2024, les IJSS subrogées nettes devront être prises en compte dans le calcul du MNS.

Le BOSS apporte également des modifications au calcul du MNS concernant les cotisations de prévoyance (hors mutuelle) et de retraite supplémentaire : lorsque ces cotisations financent des garanties collectives la part salariale de ces cotisations est déductible. Le BOSS précise :

- qu’il s’agit des garanties collectives mentionnées à l’article L911-1 du code de la sécurité sociale,

- concernant la prévoyance, que cela couvre les risques de décès, d’incapacité de travail ou d’invalidité, d’inaptitude, de chômage et de dépendance ou de perte d’autonomie.

Ces modifications seront applicables à partir du 1 er janvier 2024.

Modalités déclaratives en 2024

En 2024, le MNS est à alimenter dans le nouveau bloc 58 – Elément de revenu calculé en net, type 03 – Montant net social. Il est à alimenter en période de versement, et doit être obligatoirement déclaré en période courante. Les rubriques de datation (58.001 et 58.002) ne sont pas à alimenter obligatoirement. Si les dates ne sont pas alimentées, le bloc 58/03 hérite de la date de la rubrique 50.001 – Date de versement. En revanche, en cas de correction d’erreur déclarative, il convient d’alimenter les dates correspondant à la période de versement d’origine.

Les rubriques 58.001 – Date de début de période de rattachement et 58.002 – Date de fin de période de rattachement sont à alimenter soit par les dates de début et fin du mois de versement, soit par la date de versement (50.001).

Les nouvelles modalités déclaratives des heures supplémentaires, et complémentaires, et de la monétisation des RTT défiscalisés

A compter de la norme 2024, les HSC/RTT monétisés défiscalisés ne doivent plus être déclarés en bloc 51/026 et ne doivent plus alimenter la RNF (50.002).

Ils sont à déclarer dans le nouveau bloc 58 – Elément de revenu calculé en net, dans le type 01 – Heure(s) complémentaire(s) ou supplémentaire(s) exonérée(s) fiscalement (y compris journées de RTT monétisées).

Ce nouveau bloc est rattaché au bloc 50 – Versement individu. Les différentes rubriques du bloc 58 sont les suivantes :

- 58.001 – Date de début de période de rattachement : facultatif

- 58.002 – Date de fin de période de rattachement : facultatif

- 58.003 – Type : 01 – Heure(s) complémentaire(s) ou supplémentaire(s) exonérée(s) fiscalement (y compris journées de RTT monétisées)

- 58.004 – Montant : Montant net des HSC/RTT monétisés défiscalisés

Le bloc 58 de type 01 est à valoriser en période de versement.

Les rubriques de datation (58.001 et 58.002) ne sont pas à alimenter obligatoirement. Si les dates ne sont pas alimentées, le bloc 58/01 hérite de la date de la rubrique 50.001 – Date de versement. En revanche, en cas de correction déclarative, il convient d’alimenter les dates correspondant à la période de versement d’origine.

Ces éléments sont utilisés par la DGFiP pour déterminer le millésime fiscal de rattachement et établir la déclaration de revenus préremplie.

DSN : Passage à la norme 2024.1

Dans son information du 11 janvier 2024, le GIP-MDS indique que les dépôts de DSN en norme NEODeS 2024.1 pourront être réalisés en production à compter du 24 janvier 2024.